作者: 盛希泰 作者为联合证券总裁

私募股权投资基金(PE)已然是全球并购市场的绝对主角。

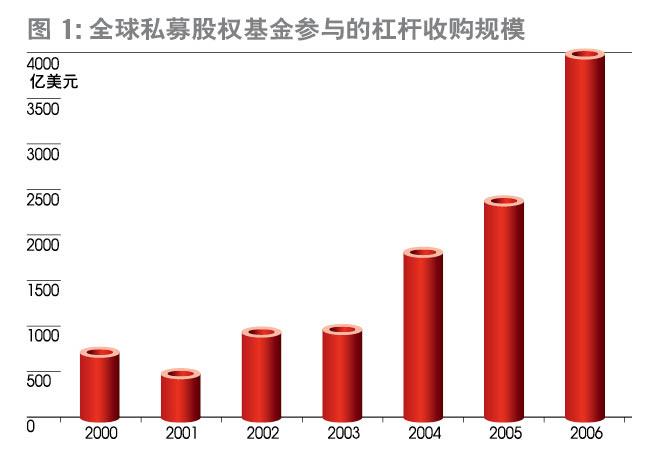

截至2006年底,国际性的PE已经超过了4000个,交易活动约占全球并购交易总量的1/5。仅2006年一年,全球PE就从资本市场上募集到了2150亿美元。2006年PE全年的交易价值升至创纪录的4000亿美元,较2005年的2370亿美元高出68.7%,相比1996年则增长了20倍;其中,单笔超过100亿美元的私募股权交易达到9个(图1)。

2006年,私募股权投资基金参与的杠杆收购规模占全球并购总额的13%。如果剔除换股交易,PE参与的杠杆收购占现金并购额的17%(图2)。不断壮大的规模与日益大手笔的交易,使得PE完全确立了在华尔街的主流地位。

进入2007年,PE主导的并购交易又一次次地刷新纪录。黑石(又译“百士通”)2007年2月以395亿美元收购全球最大的房地产信托基金EOP,成为全球有史以来最大的一宗杠杆收购交易;之后的7月,刚刚公开上市不到两个月的黑石,再次大手笔出手,以260亿美元巨资收购了拥有2800家酒店的希尔顿集团。而几乎在此同时,以安大略省教师退休基金为首的一个私募股权财团以485亿美元收购了加拿大最大的电信企业—加拿大贝尔电信集团(BCE),将PE并购金额的纪录推向了新的高点。

PE们在全球经济中的影响力如日中天,不但为国际金融领域贡献了重要的投资渠道,更成为国外富裕阶层进入证券、股权投资领域的主要途径。而且,PE异化了传统上金融资本与产业资本之间资金供给与需求者之间的关系,通过控制与改造的互动形式实现资本的最大增值。但这只是作为群体的PE的共同特征,在具体的操作模式与操作风格上,那些神秘的领头PE们则体现出多元化的特征。

最吸引世人眼球的无疑是黑石集团运作大手笔收购的魄力。目前,有消息称黑石集团正考虑斥资200亿美元收购全美最大学生贷款公司SLM。但是与常人理解所不同的是,坚持不做敌意收购由始至终是黑石运作的一条纪律。

与动辄以巨额资金频繁收购的黑石不同,英国3i集团更像是股票市场上的“价值投资者”。常被3i高层挂在嘴边的一个理念是:作为一家有责任心的投资公司,3i不会在投资项目上市之初就马上套利出逃。

尽管通过收购后积极而有效地参与公司的治理是PE的共同制胜之道,但德州太平洋集团更喜欢在市场低迷的时候投入资本市场。这也是为什么他们自2000年初至2001年9月长达一年半的时间里没有做一宗收购交易的原因—这段时间资产价格太高。而在“9·11”事件之后,他们则频频出手,竞标“9·11”事件后第一家宣布进入破产保护的美国航空公司全美航空(US Airways),然后以20多亿美元价格与其他机构联手收购餐饮连锁巨头汉堡王(Burger King)、收购处于破产边缘的全球第三大芯片厂MEMC,行事每每出人意表。

比较特别的是橡树公司,该公司的特长在于能够通过以大比例的折价购买像保险公司Conseco和放贷公司Finova这样债台高筑的公司的不良贷款,并尽可能快地获取高额回报。橡树的合伙人放言:“我们打算以50%的价格进行收购,你要想买到便宜的,就得到废物堆里去寻找。”但问题是,不是哪一家公司都具有火眼金睛。与橡树公司比较接近的是阿波罗公司,当别的PE对一些债务累累、濒临破产的公司敬而远之的时候,阿波罗却视之为香饽饽。对不良债务的收购以及对被收购公司进行重组(restructure)一直是阿波罗的强项。不过,阿波罗对濒临破产的公司青睐有加的底气更来自于公司对破产程序的专业理解。

作为PE长青树,华平的投资风格则可以总结为长线投资、宁缺勿滥,在寻找到合适的投资目标之后,又敢于以巨额资金压在一个企业上,全力协助其发展。其投资的基本哲学是“像经营性公司一样建立可持久业务”。

至于国人比较熟悉的凯雷,其“总统俱乐部”的形象已经深入人心了,利用政界知名人士“开路”可以视为凯雷的独门暗技。

然而,PE们的滚滚财源不断引起人们的广泛争议与指责。以黑石集团为例,其2006年人均创利是高盛的9倍,堪称华尔街最赚钱的机器。黑石上市后,其创始人也以100亿美元的身价跻身全球顶级富豪的行列。在那些被收购梦魇困扰的经理人眼中,PE一味加大公司的财务杠杆,用大规模分红与出售资产来满足收购贷款利息支付的需要,以大规模裁员破坏公司和所在社区的良好氛围,而后更以种种手法变现。而在几年之后,PE掠夺了财富,留给公司的往往是一片狼藉。这在KKR并购RJR的案例中体现得尤为明显。所以,批评者认为,PE的巨额利润来源于牺牲原有股东、债权人、员工的长期利益。

最近,美国的龙星基金收购韩国第五大银行外汇银行51%的股权,获得了超过40亿美元的利润,调查者发现其在收购价格上有贿赂当地主管官员的不法行为,在利润应交所得税安排上也有非法避税的嫌疑。这更为PE招来了不少恶评。

正处在高速发展阶段的中国,已无法回避PE带来的影响和冲击。事实上,国际PE大鳄们早已在中国上演了一个个收购大戏。新桥收购深圳发展银行、高盛收购双汇集团、凯雷收购徐工集团等,都在相关行业激起了一阵强烈的地震。2006年,PE们在中国内地共投资129个案例,参与投资的机构数量达77家,整体投资规模达129.73亿美元,为亚洲之冠(除日本外)。而且,PE所参与案例与领域都是中国经济中最前沿与最活跃的领域,垄断资源、行业龙头、消费行业以及依托国内市场的创新产业与商业模式为PE们所青睐。值得注意的是,在A股市场的股改造就的全流通背景下,专门投资于上市公司股权的私募股权投资(PIPE)案例在2006年开始增加。

2007年5月,中国国家外汇管理投资公司宣布出资30亿美元认购黑石股权,似乎表明中国政府对PE这一资本群体投资能力的认可。这也表明中国已经不完全满足于单向开放接受外资对民族产业收购与主导的命运,开始谋求以西方的游戏规则,积极参与当前PE发展的世界潮流,以分享行业发展的巨大机遇。这是一次具有里程碑意义的事件,是二战以后全球资本流动在继日本与亚洲四小龙崛起、并成为资本输出区域之后的又一次根本改变。

因此,在这些“资本怪兽”以前所未有的势头侵蚀着产业资本的边界、攫取民族产业创造的巨大财富之际,我们需要以更为客观、更为开放的态度去审视这些国际PE巨头们的发展历程及其运作手法。唯其如此,我们才能在与这些资本巨头的直面竞争中从容应对。-

|